Инфляция

Инфля́ция (с лат. inflatio «вздутие») — устойчивое повышение общего уровня цен на товары и услуги в экономике. Обратный процесс — снижение общего уровня цен — называют дефляцией.

Инфляцию как длительный, устойчивый процесс следует отличать от разового роста цен (например, из-за денежной реформы или политического события). Инфляция не означает одновременный рост всех цен в экономике, потому что цены на отдельные товары и услуги могут понижаться или оставаться без изменения. Важно, чтобы изменялся общий уровень цен, то есть дефлятор валового внутреннего продукта (дефлятор ВВП).

Экономическая история демонстрирует, что инфляционное обесценение денег является частым фактором развития товарно-денежных отношений. Пока в качестве денег использовались монеты из драгоценных металлов, цены на товары, как правило, оставались достаточно стабильными. Главной причиной обесценения денег были тогда действия правительств, стремящихся решать свои финансовые проблемы путём тайного уменьшения содержания золота или серебра в монетах.

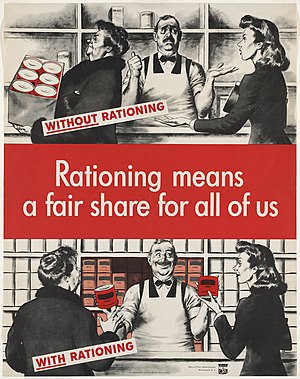

В административно-командной системе хозяйствования обесценивание денег может не приводить к изменению цен, но возникает нарастающий товарный дефицит.

Наиболее опасной считается гиперинфляция, при которой денежная масса в обращении растёт быстрыми темпами, что приводит к катастрофическому росту цен на товары для потребления. Россия пережила рекордный уровень инфляции в 1992 году после отмены государственного контроля над ценами.

Понятие инфляции

Инфляция — социально-экономическое явление, выражающееся в росте общего уровня цен на товары и услуги неизменного качества; обычно отождествляется с обесценением денег и снижением их покупательной способности. Порождается диспропорциями в различных сферах рыночной экономики[1].

Термин «инфляция» впервые стали употреблять применительно к денежному обращению в период Гражданской войны в США 1861—1865 годов[2]. В советской экономической литературе данное понятие появилось в середине 1920-х годов[3] и отражало многофакторное явление, которое проявляется в росте общего уровня цен и в обесценивании денежных знаков по отношению к реальным активам[4].

Например, если инфляция составила 5 %, то это означает, что цены за год в среднем выросли на 5 %. Соответственно, тысяча рублей утратила часть своей покупательной способности. Теперь на неё можно купить примерно столько же товаров и услуг, сколько год назад на 950 рублей (точнее, на 952,3 рубля)[5].

Наиболее опасной считается гиперинфляция, при которой денежная масса в обращении растёт быстрыми темпами, что приводит к катастрофическому росту цен на товары для потребления. Термин был введен в 1956 году Филиппом Кейганом[6].

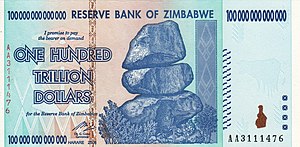

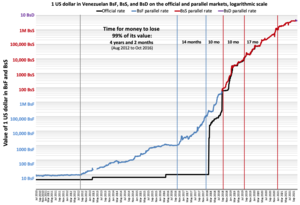

Рекордные примеры гиперинфляции

- Германия (1921—1923). В 1923 году инфляция в Германии составляла 3,25⋅106 процентов (3,25 млн %) в месяц (то есть цены удваивались каждые 49 часов)[7].

- Греция (1941—1944). Инфляция составляла около 8,55⋅109 процентов (8,55 млрд %) в месяц (цены удваивались каждые 28 часов)[8].

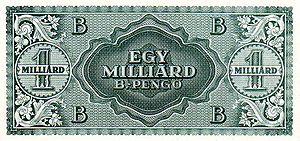

- Венгрия после окончания Второй мировой войны (1945—1946). Инфляция составляла около. 4,19⋅1016 процентов (примерно 42 квадриллионов или млн миллиардов %) в месяц (цены удваивались каждые 15 часов)[9].

- Югославия (начало 1990-х годов). Между октябрём 1993 и 24 января 1994 года инфляция составляла около 5⋅1015 процентов (примерно. 5 квадриллионов или млн миллиардов %) ежемесячно (цены удваивались каждые 16 часов)[10].

- Зимбабве в 2000-е годы. После экспроприации земель у фермеров в октябре 2008 года инфляция составляла 231 миллион процентов в год (по официальным данным). По неофициальным данным — инфляция составила около 6,5⋅10108 процентов. Цены удваивались примерно за 1,5 часа[5].

- Россия пережила рекордный уровень инфляции в 1992 году после отмены государственного контроля над ценами[10].

Исторический аспект инфляции

Революция цен

Инфляция — это продукт бумажно-денежного обращения. Она возникла одновременно с появлением бумажных денег. Однако до крушения золотого стандарта инфляция носила лишь эпизодический характер, а в хроническую она превратилась после полного отказа ведущих стран мира от какого-то ни было золотого обеспечения денег и перехода к бумажно-денежному стандарту[11].

Единственный пример общего обесценения денег в эпоху обращения золотых и серебряных монет — это «революция цен» в Западной Европе XVI — XVII веков, вызванная притоком драгоценных металлов из Нового Света[12].

В отличие от других стран, падение стоимости благородных металлов в России происходило не во второй половине XVI века, а в первой половине XVIII века. Связано это было с изолированностью России от остальной Европы[13].

В большинстве стран золотомонетный стандарт был отменён после начала Первой мировой войны. Затем он был частично восстановлен как золотослитковый стандарт (обмен кредитных денег на слитки золота) и как золотодевизный стандарт (обмен кредитных денег на валюты стран золотослиткового стандарта). Золотомонетный стандарт в этот период сохранялся лишь в США[14].

Однако и эти формы золотого стандарта оказались недолговечными. В результате Великой депрессии в США в 1933 году размен банкнот на золотые монеты прекратился, а окончательный крах последней из форм золотого стандарта Бреттон-Вудской системы произошёл в 1971—1973 годах, когда правительство США в одностороннем порядке отказалось обменивать доллары на золото по требованиям центральных банков других стран[15].

Номинальные цены обычно тесно связаны с количеством драгоценного металла в монетах. В результате девальвации или «порчи монет» (уменьшении содержания драгоценного металла в монетах) цены могли существенно повышаться. Но в пересчёте на фиксированное количество металла цены оставались стабильными. По сути, изменялся масштаб цен, а не структура стоимости[16].

Особенности инфляция в СССР

Специфика возникновения механизмов инфляции в экономике СССР и особенности её динамики связаны с исторически сложившейся системой советского хозяйствования и её эволюцией вплоть до периода распада государства в 1991 году[17]. Дополнительными причинами, способствующими накоплению инфляционного потенциала и деградации советской экономической системы, стали ошибки и консерватизм политического руководства в управлении гигантской по своим масштабам плановой экономикой и его неспособность в 1980-х годах адекватно ответить на новые вызовы того времени[18].

Гиперинфляционный скачок цен в 1992 году на самом деле оказался результатом завершения 60-летнего периода циклической динамики советской инфляции, которая впоследствии трансформировалась сначала в российский инфляционный цикл переходно-кризисного типа, а затем в циклический инфляционный процесс восстановительного и конъюнктурного роста 2000-х годов[19].

За период 1940—1970 годов розничные государственные цены в СССР на все товары в среднем увеличились на 39 %, а без учёта алкогольных напитков — на 28%[20].

Инфляция в таких условиях может носить скрытый характер и называется подавленной. Естественным следствием подавленной инфляции был товарный дефицит из-за отсутствия равновесия между денежной и товарной массой.

Лауреат Нобелевской премии по экономике Милтон Фридман отмечал[21]:

«Мы, экономисты, знаем не так уж много, но вот как создать дефицит, нам известно. Если вы хотите создать дефицит, например, помидоров, то нужно просто принять закон, по которому розничные торговцы не могут продавать помидоры более чем по два цента за фунт. Вы тут же получите дефицит помидоров. То же самое — с нефтью или газом».

Таким образом, инфляция в СССР, вследствие фиксирования цен, была крайне незначительной. Искусственное сдерживание инфляции путём фиксирования цен в условиях роста благосостояния населения приводило к дисбалансу спроса и предложения, являясь тем самым предпосылкой для возникновения дефицита товаров[22].

Причины инфляции

К основным причинам инфляции относятся[23]:

- Рост государственных расходов, для финансирования которых государство прибегает к денежной эмиссии, увеличивая денежную массу сверх потребностей товарного обращения. Наиболее ярко это явление проявляется в военные и кризисные периоды.

- Увеличение денежной массы за счёт массового кредитования, причём финансовый ресурс для кредитования берётся не из сбережений, а из эмиссии необеспеченной валюты[24].

- Монополия крупных фирм на определение цены и собственных издержек производства, особенно в сырьевых отраслях.

- Сокращение реального объёма национального производства, которое при стабильном уровне денежной массы приводит к росту цен, так как меньшему объёму товаров и услуг соответствует прежнее количество денег.

- Увеличение и ввод новых государственных налогов, пошлин, акцизов и т. д. при стабильном уровне денежной массы.

В ходе особо сильных инфляций, как например, в России во время Гражданской войны, или Германии 1920-х годов, денежное обращение может уступить место натуральному обмену[25].

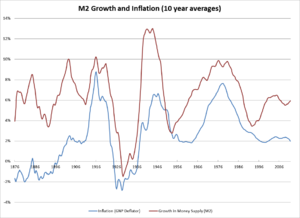

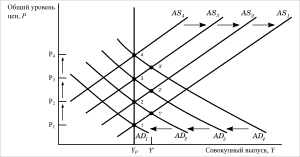

Монетаристский подход

Инфляция возникает в случае, когда темпы роста количества денег превышают темпы роста экономики. В начальный период население не ожидает долговременного роста цен и рассматривает каждое повышение цен как временное. Субъекты экономики продолжают хранить количество наличности, необходимое для поддержания своих потребностей на привычном для них уровне[26].

Однако, если цены продолжают расти, то население начинает ожидать дальнейшего роста цен. Так как покупательная способность денег снижается, то они становятся дорогим способом хранения активов, и люди будут стараться уменьшать сумму хранимой наличности. Это поднимает цены, заработную плату и номинальные доходы. В результате реальные денежные остатки продолжают снижаться. На данной стадии цены растут быстрее, чем количество денег[27].

Если темп роста денежной массы стабилизируется, то и темп роста цен также стабилизируется. При этом рост общего уровня цен может показывать разные соотношения с ростом количества денег. При умеренной инфляции цены и денежная масса возрастают, как правило, одинаковыми темпами. При высокой же инфляции цены растут в несколько раз быстрее денежного обращения, приводя к снижению реальных доходов[26]

- В рамках неоклассической школы Ирвинг Фишер в 1911 году придал количественной теории денег формальный вид в своём знаменитом уравнении обмена[28]:

- где — количество денег в обращении,

- — скорость обращения денег,

- — уровень цен,

- — реальный объём производства[29]. По своей сути это уравнение представляет собой тождество, поскольку оно верно по определению. При этом Фишер показал, что в краткосрочном периоде скорость обращения денег меняется очень медленно и её можно принять за постоянную величину.

Модификация данной теории Кембриджской школой (Фишер) формально выглядит следующим образом:

- где — доля наличных денежных средств в обращении,

- — размер реального дохода[29].

Принципиально данные подходы отличаются тем, что Фишер придаёт большое значение технологическим факторам, а представители Кембриджской школы — выбору потребителей. При этом Фишер в отличие от А. Маршалла и А. Пигу исключает возможность влияния процентной ставки на спрос на деньги.

Для борьбы с инфляцией монетарными методами обычно предлагается так называемая «политика дорогих денег»[30]. Основная задача — уменьшить объём денег в обращении или замедлить скорость обращения денег. К этому способны привести[31]:

- повышение налоговой нагрузки[32];

- снижение или заморозка заработной платы[33];

- снижение бюджетных расходов;

- сокращение объёмов кредитования.

Виды инфляции

По характеру самой инфляции выделяются следующие её разновидности[1]:

- локальная инфляция (в отдельных странах), глобальная (мировая);

- гиперинфляция (более 50 % в месяц);

- галопирующая (стремительная и скачкообразная) характеризуется более высокими темпами роста цен, чем при ползучей инфляции, но более низкими, чем при гиперинфляции[34];

- ползучая (медленная с небольшими темпами); ступенчатая (неравномерная);

- импортируемая инфляция возникает в связи с повышением импортных цен и значительным притоком в страну иностранной валюты[35].

Нередко имеет место переплетение или сочетание нескольких видов инфляции[36].

Методы измерения

Индекс потребительских цен

Индекс потребительских цен (англ. consumer price index, CPI) измеряет изменения с течением времени общего уровня цен на товары и услуги, которые конкретная группа населения приобретает, использует или платит за потребление. Рассчитывается путём деления суммы произведений цен текущего года и выпусков базового года на сумму произведений уровня цен и выпусков базового года. Результат выражается в процентах[37].

- .

Где: — выпуск i-го товара в базовом году

- — цена i-го товара в базовом году

- — цена i-го товара в текущем году

В России Федеральная служба государственной статистики публикует индексы потребительских цен, которые характеризуют уровень инфляции. В качестве базового периода выступает предыдущий месяц или декабрь предыдущего года[38].

При этом используется достаточно простая методика: формируется потребительская корзина — набор товаров и услуг, наиболее часто используемых населением; рассчитывается её стоимость в базовом (прошлый год, квартал, месяц) и текущем периодах; вычисляется абсолютный и относительный (в процентах по отношению к ценам базового периода) прирост. Данные по инфляции рассчитываются не только в годовом представлении (рост цен за год), но также в квартальном, месячном и недельном. Инфляция за неделю считается не по всей потребительской корзине, а по гораздо более узкому набору товаров и услуг. Поэтому носят эти данные индикативный характер и, как правило, корректируются по итогам месяца)[39].

Прочие индексы

Помимо индекса потребительских цен существуют другие методы, которые позволяют рассчитать инфляцию. Как правило, используются несколько основных методов:

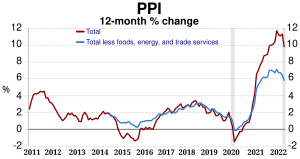

- Индекс цен производителей (англ. Producer Price Index, PPI) — показатель среднего уровня изменения цен на сырьё, материалы и товары промежуточного потребления относительно базисного периода с точки зрения продавцов. Когда цены (в промышленности, товарно-сырьевой сфере, переработке) падают резко и продолжительное время, производители платят меньше за товары и услуги (индекс ИЦП меньше нуля), возможна дефляция. Например, в Китае с конца 2022 года по январь 2024 года, ежемесячный индекс ИЦП отрицательный[40].

- Индекс расходов на проживание (англ. Cost-of-living Index, COLI) — учитывает баланс повышения доходов и роста расходов[41].

- Индекс цены активов — акций, недвижимости, цены заёмного капитала и прочее. Обычно цены на активы растут быстрее цен потребительских товаров и стоимости денег. Поэтому владельцы активов вследствие инфляции только богатеют[42]. Примером может служить индекс цен на недвижимость Кейса-Шиллера[43].

- Дефлятор ВВП (англ. GDP Deflator) — рассчитывается как изменение в цене на группы одинаковых товаров. С математической точки зрения, дефлятор является индексом Пааше, в котором набор товаров меняется в каждом периоде[44].

- Паритет покупательной способности — соотношение двух или нескольких денежных единиц, валют разных стран, устанавливаемое по их покупательной способности применительно к определённому набору товаров и услуг[45].

Благодаря развитию информационных технологий стало возможным строить альтернативные показатели инфляции.

- Индекс цен онлайн магазинов строится на основе автоматической обработки (парсинга) страниц онлайн магазинов. Примером такого подхода может служить проект «The Billion Prices Project» (в настоящее время это проект «PriceStats»)[46].

- Индекс среднего чека строится на основе опросов потребителей, которые сканируют кассовые чеки, полученные в магазинах. Примером может служить индекс исследовательского холдинга РОМИР[47].

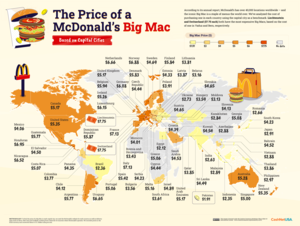

- Индекс бигмака основан на теории паритета покупательной способности, по которой валютный курс должен уравнивать стоимость корзины товаров в разных странах (то есть отношение обменных валютных курсов), только вместо корзины берётся один стандартный бургер, выпускаемый компанией McDonald’s (в России рассматривается гамбургер Биг Хит (аналог Биг Мака во «Вкусно – и точка»)[48].

Так как все индексы измеряют одно и то же явление (рост общего уровня цен), то они сильно коррелируют между собой, хотя и могут отличаться по величине[49].

Способы ограничения инфляции

«Это было во время инфляции. В месяц я получал 200 биллионов марок. Деньги выдавали по два раза в день и тут же устраивали на полчаса перерыв - чтобы успеть пробежаться по магазинам и хоть что-нибудь купить до того, как объявят новый курс доллара, после чего деньги обесценивались наполовину.»

Неконтролируемая инфляция может нанести огромный ущерб экономике, поэтому правительства занимают активную позицию по ограничению её последствий[50]. Делается это путём изменения объёмов денег в обороте и внесения изменений в денежную и фискальную политику.

Центральные банки (например, Федеральная резервная система США) могут изменять денежную массу, увеличивая или уменьшая количество денег в обращении. Один из таких примеров — «количественное смягчение» (англ. Quantitative easing, QE) — денежно-кредитная политика, которая снижает инфляцию за счёт сокращения денег в обращении[51].

Повышение процентных ставок

Из-за высоких процентных ставок кредит становится менее выгодным, в результате чего привлекательность кредитов для потребителей и бизнеса падает. На потребительском уровне повышение процентных ставок снижает покупательную способность населения, а вместе с ней и спрос на товары и услуги[52].

В таких условиях люди стремятся накапливать деньги или предоставлять их в кредит с целью получить высокие проценты. Так как бизнес и частные лица неохотно берут деньги в долг с целью инвестирования или расходов, рост экономики может быть заторможен.

Изменение фискальной политики

Хотя большинство стран для контроля инфляции используют денежно-кредитную политику, этого можно добиться и изменением фискальной политики. Фискальная политика — это политика правительства в области налогообложения для оказания влияния на экономику[53].

Например, если правительство повышает налоги, то у физических лиц уменьшаются доходы. В результате этого спрос на рынке падает, что теоретически должно уменьшать инфляцию. Однако в этом случае существует риск возмущения общественности из-за более высоких налогов[54].

Инфляция в современной России

Уровень инфляции

Коэффициент инфляции в годовом исчислении, представленный в таблице ниже, рассчитывается как сумма коэффициентов инфляции за 12 месяцев, включая выбранный. Такой способ позволяет оценить динамику изменения уровня инфляции в целом, сглаживая сезонные отклонения[55].

Таблица уровня инфляции по месяцам в годовом исчислении

| Год | Янв | Фев | Мар | Апр | Май | Июн | Июл | Авг | Сен | Окт | Ноя | Дек | Всего |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 2024 | 7,44 | 7,67 | 7,69 | 7,82 | 8,29 | 8,58 | 9,13 | 9,04 | — | — | — | — | 5,26 |

| 2023 | 11,76 | 10,97 | 3,51 | 2,30 | 2,50 | 3,24 | 4,30 | 5,13 | 6,00 | 6,68 | 7,47 | 7,42 | 7,42 |

| 2022 | 8,74 | 9,16 | 16,70 | 17,83 | 17,11 | 15,90 | 15,09 | 14,30 | 13,67 | 12,63 | 11,97 | 11,92 | 11,92 |

| 2021 | 5,19 | 5,67 | 5,78 | 5,52 | 6,01 | 6,51 | 6,47 | 6,69 | 7,41 | 8,14 | 8,40 | 8,39 | 8,39 |

| 2020 | 2,42 | 2,31 | 2,55 | 3,10 | 3,03 | 3,21 | 3,37 | 3,57 | 3,67 | 3,98 | 4,42 | 4,91 | 4,91 |

Инфляционное таргетирование

Инфляционное таргетирование (таргетирование инфляции, англ. inflation targeting) — режим денежно-кредитной политики, конечная цель которого — ценовая стабильность. Центральный банк посредством процентной политики предпринимает меры по её обеспечению и несёт публичную ответственность за результаты своей политики[56].

Банк России поддерживает инфляцию вблизи целевого уровня — 4 %[57]. Основной инструмент денежно-кредитной политики — это ключевая ставка — процент, под который центральный банк выдает кредиты коммерческим банкам и принимает от них деньги на депозиты. Изменение ключевой ставки влияет на спрос через ставки в экономике и в конечном итоге — на инфляцию. При этом центральный банк опирается на макроэкономический прогноз и учитывает ситуацию в экономике и на финансовых рынках[58].

На современном этапе антиинфляционная политика России во многом направлена на снижение темпов импортируемой инфляции. Волатильность, которая наблюдается на валютном рынке с начала 2022 года, привела к росту цен на импортную продукцию, что в свою очередь привело увеличению цен на отечественную продукцию в связи с тем, что в противном случае продавать отечественные товары за рубежом выгоднее, чем на внутреннем рынке[59].

Изменение ключевой ставки влияет на динамику спроса и цен не сразу, а со временем. По оценкам Банка России, для этого требуется 3—6 кварталов. Это означает, что Банк России на горизонте 1—1,5 года может обеспечить возвращение инфляции к цели в случае её отклонения. При этом Банк России выбирает траекторию возврата инфляции к цели в зависимости от складывающейся экономической ситуации[60].

Сопоставление ключевой ставки и уровня инфляции

Банк России использует ключевую ставку для влияния на инфляцию. Через цепочку экономических взаимосвязей ключевая ставка воздействует на широкий круг экономических процессов, которые в конечном счете влияют на темп прироста потребительских цен[61]. На заседании 13 сентября 2024 года Банк России поднял ключевую ставку до 19 % и допустил возможность повышения. Регулятор объяснил такое решение по-прежнему высокой инфляцией: судя по последней динамике, она может превысить прогнозные значения по итогам года (6,5-7 %). Не исключено, что в октябре 2024 года Центробанк снова пересмотрит свой прогноз по инфляции[62].

| Ключевая ставка (с 25.10.2024) |

Инфляция (сентябрь 2024) |

Планируемый уровень инфляции на конец 2024 года |

|---|---|---|

| 21 % | 9,1 % | 6,5-7 % |

В 2021 году рост цен ускорился из-за последствий пандемии коронавируса. В 2023 году произошёл резкий всплеск инфляции из-за кардинального изменения внутренних и внешних экономических условий. Политика Банка России направлена на возвращение инфляции к цели в любой ситуации[63].

Банк России принимает решения об уровне ключевой ставки исходя из цели денежно-кредитной политики — сохранения годовой инфляции вблизи 4 %. Для обеспечения ценовой стабильности центральный банк может ужесточать или смягчать денежно-кредитную политику[64].

История значений ключевой ставки в России

Первоисточник: сайт Банка России. — база данных.

| Период действия | % годовых | Изменение |

|---|---|---|

| 17.09.2013 — 02.03.2014 | 5,5 | — |

| 03.03.2014 — 27.04.2014 | 7,0 | ↗ 1,5 |

| 28.04.2014 — 27.07.2014 | 7,5 | ↗ 0,5 |

| 28.07.2014 — 04.11.2014 | 8,0 | ↗ 0,5 |

| 05.11.2014 — 11.12.2014 | 9,5 | ↗ 1,5 |

| 12.12.2014 — 15.12.2014 | 10,5 | ↗ 1,0 |

| 16.12.2014 — 01.02.2015 | 17,0 | ↗ 6,5 |

| 02.02.2015 — 15.03.2015 | 15,0 | ↘ 2,0 |

| 16.03.2015 — 04.05.2015 | 14,0 | ↘ 1,0 |

| 05.05.2015 — 15.06.2015 | 12,5 | ↘ 1,5 |

| 16.06.2015 — 02.08.2015 | 11,5 | ↘ 1,0 |

| 03.08.2015 — 13.06.2016 | 11,0 | ↘ 0,5 |

| 14.06.2016 — 18.09.2016 | 10,5 | ↘ 0,5 |

| 19.09.2016 — 26.03.2017 | 10,0 | ↘ 0,5 |

| 27.03.2017 — 01.05.2017 | 9,75 | ↘ 0,25 |

| 02.05.2017 — 18.06.2017 | 9,25 | ↘ 0,5 |

| 19.06.2017 — 17.09.2017 | 9,0 | ↘ 0,25 |

| 18.09.2017 — 29.10.2017 | 8,5 | ↘ 0,5 |

| 30.10.2017 — 17.12.2017 | 8,25 | ↘ 0,25 |

| 18.12.2017 — 11.02.2018 | 7,75 | ↘ 0,5 |

| 12.02.2018 — 25.03.2018 | 7,5 | ↘ 0,25 |

| 26.03.2018 — 16.09.2018 | 7,25 | ↘ 0,25 |

| 17.09.2018 — 16.12.2018 | 7,5 | ↗ 0,25 |

| 17.12.2018 — 16.06.2019 | 7,75 | ↗ 0,25 |

| 17.06.2019 — 28.07.2019 | 7,5 | ↘ 0,25 |

| 29.07.2019 — 08.09.2019 | 7,25 | ↘ 0,25 |

| 09.09.2019 — 27.10.2019 | 7,0 | ↘ 0,25 |

| 28.10.2019 — 15.12.2019 | 6,5 | ↘ 0,5 |

| 16.12.2019 — 09.02.2020 | 6,25 | ↘ 0,25 |

| 10.02.2020 — 26.04.2020 | 6,0 | ↘ 0,25 |

| 27.04.2020 — 21.06.2020 | 5,5 | ↘ 0,5 |

| 22.06.2020 — 26.07.2020 | 4,5 | ↘ 1,0 |

| 27.07.2020 — 21.03.2021 | 4,25 | ↘ 0,25 |

| 22.03.2021 — 25.04.2021 | 4,5 | ↗ 0,25 |

| 26.04.2021 — 14.06.2021 | 5,0 | ↗ 0,5 |

| 15.06.2021 — 25.07.2021 | 5,5 | ↗ 0,5 |

| 26.07.2021 — 12.09.2021 | 6,5 | ↗ 1,0 |

| 13.09.2021 — 24.10.2021 | 6,75 | ↗ 0,25 |

| 25.10.2021 — 19.12.2021 | 7,5 | ↗ 0,75 |

| 20.12.2021 — 13.02.2022 | 8,5 | ↗ 1,0 |

| 14.02.2022 — 27.02.2022 | 9,5 | ↗ 1,0 |

| 28.02.2022 — 10.04.2022 | 20,0 | ↗ 10,5 |

| 11.04.2022 — 03.05.2022 | 17,0 | ↘ 3,0 |

| 04.05.2022 — 26.05.2022 | 14,0 | ↘ 3,0 |

| 27.05.2022 — 13.06.2022 | 11,0 | ↘ 3,0 |

| 14.06.2022 — 24.07.2022 | 9,5 | ↘ 1,5 |

| 25.07.2022 — 18.09.2022 | 8,0 | ↘ 1,5 |

| 19.09.2022 — 23.07.2023 | 7,5 | ↘ 0,5 |

| 24.07.2023 — 14.08.2023 | 8,5 | ↗ 1,0 |

| 15.08.2023 — 17.09.2023 | 12,0 | ↗ 3,5 |

| 18.09.2023 — 29.10.2023 | 13,0 | ↗ 1,0 |

| 30.10.2023 — 17.12.2023 | 15,0 | ↗ 2,0 |

| 18.12.2023 — 28.07.2024 | 16,0 | ↗ 1,0 |

| 29.07.2024 — н. в. | 18,0 | ↗ 2,0 |

Социально-экономические последствия инфляции

Общий результат

Влияние инфляции отличается в разных секторах экономики: некоторые сектора страдают от негативного воздействия, а другие получают выгоду. Например, в условиях инфляции те сегменты общества, которые владеют физическими активами, такими как недвижимость, акции и т. д., получают выгоду от роста цены/стоимости своих активов, тогда как тем, кто стремится их приобрести, придётся платить за них больше[65].

Их способность сделать это будет зависеть от того, насколько фиксирован их доход. Например, рост выплат работникам и пенсионерам часто отстаёт от инфляции, а у некоторых доходы фиксированы. Кроме того, физические лица или учреждения, имеющие наличные активы, испытают снижение покупательной способности наличных денег. Повышение уровня цен (инфляция) снижает реальную стоимость денег (функциональной валюты) и других предметов, имеющих в основе денежную природу[66].

Негативные последствия

Выделяют следующие негативные результаты поведения экономических субъектов вследствие инфляции, в частности:

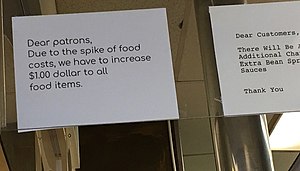

- «Запас впрок». Люди покупают товары длительного пользования и/или нескоропортящиеся товары в качестве сбережения накоплений, чтобы избежать потерь, ожидаемых от снижения покупательной способности денег, что приводит к нехватке товаров в конкретный период времени[67].

- Гиперинфляция. Высокая и ускоряющаяся инфляция мешает нормальной работе экономики, нанося ущерб её способности обеспечивать производство товаров. Гиперинфляция может привести к тому, что люди откажутся от использования национальной валюты в пользу внешних валют (долларизация)[68].

Позитивные последствия

К некоторым положительным моментам от инфляции можно отнести:

- Изменения на рынке труда. При инфляции номинальная заработная плата медленно снижается. Это может привести к длительному нарушению равновесия и высокому уровню безработицы на рынке труда. Поскольку инфляция приводит к снижению реальной заработной платы, даже если номинальная заработная плата остается постоянной, умеренная инфляция позволяет рынкам труда быстрее достичь равновесия[69].

- Для государства выгода от инфляции заключается в увеличении объёма налоговых поступлений, особенно если в стране применяется прогрессивная система налогообложения. Так как уровень цен в стране повышается, потребители стремятся зарабатывать больше, соответственно и объём их налоговых выплат увеличивается. Таким образом, появляется возможность сокращения дефицита государственного бюджета[70].

Литература

- Картаев Ф. С. Увеличивает ли управление валютным курсом эффективность инфляционного таргетирования? // Деньги и кредит : журнал. — 2017. — № 2. — С. 63—68.

- Кизилов В., Сапов Г. Инфляция и её последствия / под ред. Е. Михайловской. — М.: Центр «Панорама», 2006. — 146 с. — ISBN 5-94420-025-1.

- Семёнов В. П. Инфляция: метрика причин и следствий. — 1-е изд. — М.: Российская экономическая академия им. Г. В. Плеханова, 2005. — 383 с. — ISBN 5-94506-120-4.

Примечания

- ↑ 1,0 1,1 Инфляция. Большая российская энциклопедия. Дата обращения: 28 августа 2024.

- ↑ Кузнецова А. В. История инфляции (до XXI века) // Молодой ученый : материалы V Международной научной конференции.. — 2019. — Декабрь. — С. 33-35.

- ↑ Формы, виды и механизмы инфляции. РИА НОВОСТИ (13 сентября 2012). Дата обращения: 29 августа 2024.

- ↑ Добрынин А.И., Тарасевича Л.С. Экономическая теория. — СПб.: Питер, 2004. — 554 с.

- ↑ 5,0 5,1 Инфляция и дефляция. Мои финансы. Дата обращения: 28 августа 2024.

- ↑ Солдатенкова И. Гиперинфляция. банки.ру (28 апреля 2022). Дата обращения: 30 августа 2024.

- ↑ Рябова И. Вековое эхо высокой инфляции // ЭКОНС. Экономический разговор : сайт. — 2023. — 18 сентября.

- ↑ Ковалёв А. Греция: самая «неподдающаяся» гиперинфляция // Банкаўскі веснік : журнал. — 2017. — Июль. — С. 67—71.

- ↑ Абсолютный мировой рекорд инфляции в Венгрии. Рамблер/Финансы (10 июля 2021). Дата обращения: 28 августа 2024.

- ↑ 10,0 10,1 Инфляция и экономический рост. Теория и практика / под ред. Л. Н. Красавиной. — М.: Финансы и статистика, 2007. — 287 с. — ISBN 978-5-279-03256-3.

- ↑ Ярулин Р. Р. Инфляция как социально-экономическое явление // Международный журнал гуманитарных и естественных наук : журнал. — 2023. — № 4—4(79). — С. 228—233.

- ↑ Гайдар Е. Гибель империи : уроки для современной России. — М.: Астрель (издательство), 2012. — 590 с. — ISBN 978-5-271-42092-4.

- ↑ Муравьёва Л.А. Российское денежное обращение в середине XVII века // Финансы и кредит : журнал. — 2008. — № 5. — С. 75—83.

- ↑ Золотой стандарт. Большая российская энциклопедия. Дата обращения: 25 августа 2024.

- ↑ Гринин Л. Е. Великая депрессия 1929—1933 гг. // Философия и общество : журнал. — 2009. — № 2. — С. 184—201.

- ↑ Аксёнова С.В., Жилкин А.В. Монеты и банкноты России и СССР.. Полная энциклопедия монет и банкнот России. — М.: Рипол Классик, 2008. — 416 с. — ISBN 978-5-9567-0443-1.

- ↑ Протасов А. Ю. Инфляция в экономике СССР: природа, циклическая динамика, уроки для современной России // Вестник Санкт-Петербургского университета : журнал. — 2011. — № 4. — С. 116—129.

- ↑ Бузгалин А. В. Переходная экономика. — М.: Просперус, 1994. — С. 19—23. — 472 с. — ISBN 985-410-022-7..

- ↑ Шехин В. Последствия инфляционной экономической политики // Вопросы экономики. : журнал. — 1991. — № 1. — С. 17—27.

- ↑ Калабеков И. Г. СССР и страны мира в цифрах. — М.: [б. и.], 2023. — 880 с. — ISBN 978-5-9905213-1-5.

- ↑ Шитов А. Американская дороговизна: доживут ли США до продуктового дефицита?. ТАСС (16 августа 2024). Дата обращения: 2 сентября 2024.

- ↑ Сафрончук М.В. Инфляция и антиинфляционная политика. — Киров: АСА, 2004. — 552-583 с.

- ↑ Инфляция. Audit - it.ru (25 февраля 2019). Дата обращения: 7 сентября 2024.

- ↑ Бороухина, Е. К., Лавринчук К.Н. Инфляция: факторы, механизм, стратегия преодоления // Управление социально-экономическим развитием регионов: проблемы и пути их решения : Сборник научных статей 9-й Международной научно-практической конференции. — 2019. — 29 июня (т. 1). — С. 85—91.

- ↑ Рябова И. Вековое эхо высокой инфляции. ЭКОНС Экономический разговор (18 сентября 2023). Дата обращения: 7 сентября 2024.

- ↑ 26,0 26,1 Инфляция: почему растут цены и кто может их сдержать. Финансовая культура. Дата обращения: 2 сентября 2024.

- ↑ Ивашковский С. Н. Макроэкономика. — М.: Дело, 2002. — С. 158—159. — 472 с. — ISBN 5-7749-0178-5..

- ↑ Рыбалка Д. Ирвинг Фишер. Покупательная способность денег. Анализ. Неокономика (Научно-исследовательский центр имени Олега Григорьева) (28 августа 2014). Дата обращения: 7 сентября 2024.

- ↑ 29,0 29,1 Сажина М. А., Чибриков Г. Г. Экономическая теория. — 2-е издание, переработанное и дополненное. — М.: Норма, 2007. — 672 с. — ISBN 978-5-468-00026-7.

- ↑ Политика «дорогих» или «дешевых» денег. Центр стратегических исследований Банка Москвы (1 июня 2009). Дата обращения: 6 сентября 2024.

- ↑ Парыгина В. А, Тедеев А. А. Бюджетное право и процесс. — М.: Эксмо, 2005. — 384 с. — ISBN 5-699-09576-4..

- ↑ Эксперты оценили экономические последствия изменения налоговой системы. РБК (31 мая 2024). Дата обращения: 6 сентября 2024.

- ↑ Замораживание заработной платы: основные понятия и термины. Финам (29 июня 2023). Дата обращения: 6 сентября 2024.

- ↑ Большой экономический словарь. 3-е изд. стереотип / под ред. А. Н. Азрилияна. — М.: Институт новой экономики, 1998. — С. 219. — 864 с. — ISBN 5-89378-002-7.

- ↑ Зеленкова А.И. Импортируемая и экспортируемая инфляция в мировой экономике // Российское предпринимательство : журнал. — 2011. — № 7 (1). — С. 4—9.

- ↑ Виды инфляции. Сравни. Дата обращения: 7 августа 2024.

- ↑ Руководство по индексу потребительских цен. Теория и практика. Федеральная служба государственной статистики (2007). Дата обращения: 28 августа 2024.

- ↑ Цены, инфляция. Потребительские цены. Федеральная служба государственной статистики. Дата обращения: 7 сентября 2024.

- ↑ Погудин С. Инфляция в России: как ее считают? // Финансовый журнал : журнал. — 2023. — 5 июля.

- ↑ Индекс цен производителей в Китае. Fusion Media Limited. Дата обращения: 28 августа 2024.

- ↑ Антропова Т.Г. Экономическая теория. — Казань: Казанский (Приволжский) федеральный университет, 2015. — 337 с. — ISBN 978-5-00019-363-1.

- ↑ Индекс (темп) инфляции. Инструменты финансового и инвестиционного анализа . Investment-analysis.ru. Дата обращения: 28 августа 2024.

- ↑ S&P CoreLogic Case-Shiller U.S. National Home Price Index (англ.). Federal Reserve Bank (December, 2003). Дата обращения: 7 сентября 2024.

- ↑ Анализ индекса цен: как измерить и сравнить уровень цен с помощью анализа индекса цен. FasterCapital (10 марта 2024). Дата обращения: 7 сентября 2024.

- ↑ Denis V. Kadochnikov. Gustav Cassel's purchasing power parity doctrine in the context of his views on international economic policy coordination (англ.) // The European Journal of the History of Economic Thought : journal. — 2013. — 9 September (no. 6). — P. 1101—1121.

- ↑ The Billion Prices Project (англ.). PriceStats. Дата обращения: 7 сентября 2024.

- ↑ Единая панель данных. РОМИР. Дата обращения: 7 сентября 2024.

- ↑ Хлынов А. Индекс Биг Мака: новый НДС сделает нас всех беднее. TexTerra (18 сентября 2023). Дата обращения: 7 сентября 2024.

- ↑ РОМИР. Дата обращения: 5 мая 2020. Архивировано 21 сентября 2020 года.

- ↑ Что такое инфляция // BinanceAcademy : сайт. — 2023. — 20 апреля.

- ↑ Солабуто Н. Что такое количественное смягчение (QE) и как оно влияет на финансовые рынки?. Финам (19 февраля 2024). Дата обращения: 7 сентября 2024.

- ↑ Ключевая ставка ЦБ: на что она влияет. Газпромбанк (14 октября 2022). Дата обращения: 7 сентября 2024.

- ↑ David N. Weil. Fiscal Policy (англ.). Econlib. Дата обращения: 7 сентября 2024.

- ↑ Юсупов С. Что такое инфляция и почему нельзя остановить рост цен. банки.ру (16 мая 2024). Дата обращения: 7 сентября 2024.

- ↑ Таблица уровня инфляции по месяцам в годовом исчислении. Уовень-инфляции.рф. Дата обращения: 28 августа 2024.

- ↑ Трунин П. В., Божечкова А. В., Киюцевская А. М. О чём говорит мировой опыт инфляционного таргетирования // Деньги и кредит. — 2015. — № 4. — С. 61—67.

- ↑ Заявление Банка России: Ставка собирается в путь. Интерфакс (9 июня 2023). Дата обращения: 28 августа 2024.

- ↑ Что такое ключевая ставка и на что она влияет. РБК Инвестиции (26 июля 2024). Дата обращения: 28 августа 2024.

- ↑ Туркин А. А. , Красильников О.Ю. Государственная антиинфляционная политика России на современном этапе // Саяпинские чтения : Материалы VI Всероссийской (национальной) научно-практической конференции : сборник. — 2023. — 24 января. — С. 73—80.

- ↑ Основные направления единой государственной денежно-кредитной политики на 2024 год и период 2025 И 2026 годов. Банк России (1 ноября 2023). Дата обращения: 28 августа 2024.

- ↑ Как Банк России влияет на инфляцию. Банк России. Дата обращения: 28 августа 2024.

- ↑ Какой будет ключевая ставка ЦБ в 2024 и 2025 году: прогноз по месяцам. ПАО Сбербанк (11 октября 2024). Дата обращения: 12 октября 2024.

- ↑ Ключевая ставка Банка России и инфляция. Банк России. Дата обращения: 7 сентября 2024.

- ↑ Как принимаются решения по ключевой ставке. Банк России. Дата обращения: 8 сентября 2024.

- ↑ Jeffrey Rogers Hummel. Death and Taxes, Including Inflation: the Public versus Economists (англ.) // Econ Journal Watch : journal. — 2007. — January (vol. 4(1)). — P. 2024—09-06.

- ↑ Will Kenton. Disinflation: Definition, How It Works, Triggers, and Example (англ.). Investopedia (2023 - July - 29). Дата обращения: 6 сентября 2024.

- ↑ Миклашевская А. Великобритания перетряхнула потребительскую корзину. Коммерсантъ (14 марта 2014). Дата обращения: 11 сентября 2024.

- ↑ Эндрю Берг, Эдуардо Боренштейн. Полная долларизация: преимущества и недостатки. Международный Валютный Фонд (2000). Дата обращения: 6 сентября 2024.

- ↑ James Tobin. Inflation and Unemployment (англ.) // American Economic Review : journal. — 1972. — 1 March (vol. 62, no. 1./2). — P. 1—18.

- ↑ Гвоздарева А. И. Положительное влияние инфляции на экономику // Научная дискуссия современной молодёжи: Актуальные вопросы, достижения и инновации : сборник статей X Международной научно-практической конференции. — 2019. — 17 декабря. — С. 92—95.

Эта статья входит в число хороших статей русскоязычного раздела Знание.Вики. |

Данная статья имеет статус «проверенной». Это говорит о том, что статья была проверена экспертом |