Уклонение от уплаты налогов

Уклоне́ние от упла́ты нало́гов — злостное или незаконное умышленное избежание уплаты налогов физическими или юридическими лицами, нарушающее финансовые интересы государства. За уклонение от уплаты налогов законодательствами различных стран предусмотрена административная ответственность в виде штрафа, а в определённых случаях — и уголовная ответственность[1][2].

Мировая экономика

Уклонение от уплаты налогов — это деятельность, обычно ассоциируемая с неформальной экономикой. Одним из показателей масштабов уклонения от уплаты налогов («налоговый разрыв») является сумма неучтенного дохода, представляющая собой разницу между суммой дохода, о которой следует сообщать налоговым органам, и фактической заявленной суммой.

В 1968 году нобелевский лауреат-экономист Гэри Беккер впервые выдвинул теорию экономики преступности, на основе которой авторы Марджери Аллингем и Агнар Сандмо в 1972 году разработали экономическую модель уклонения от уплаты налогов. Эта модель имеет дело с уклонением от подоходного налога, основного источника налоговых поступлений в развитых странах. По мнению авторов, уровень уклонения от уплаты подоходного налога зависит от вероятности обнаружения и уровня наказания, предусмотренного законом. Однако более поздние исследования указали на ограничения модели, подчеркнув, что частные лица также с большей вероятностью будут соблюдать налоги, когда они считают, что налоговые средства используются надлежащим образом и когда они могут принимать участие в принятии государственных решений.

На уклонение от уплаты подоходного налога положительно влияют налоговая ставка, уровень безработицы, уровень доходов и неудовлетворенность правительством. Так, например, Закон США о налоговой реформе 1986 года сократил уклонение от уплаты налогов в Соединенных Штатах.

В исследовании 2017 года Аннет Альстадсер и другие пришли к выводу, основанному на случайных стратифицированных проверках и утечках данных, что частота уклонения от уплаты налогов резко возрастает по мере роста благосостояния и что вероятность уклонения от уплаты налогов у самых богатых примерно в 10 раз выше, чем у обычных людей[4][5].

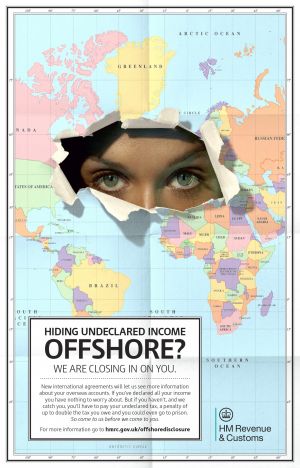

Офшоры

Офшор (от англ. offshore — «нечто вне / напротив сухопутного берега» — то есть в прибрежной зоне акватории, в мористом прибрежье) — страна или территория с особыми условиями ведения бизнеса для иностранных компаний. Среди них — низкие или нулевые налоги, простые правила корпоративной отчётности и управления, возможность скрыть настоящих владельцев бизнеса. В связи с этим офшоры часто используют для преступлений: отмывания криминальных денег, государственной коррупции, мошеннических операций. В Российской законодательной базе нет общепринятого определения слова «офшор». Обычно под ним ошибочно подразумевают теневой бизнес. Офшор — территория, которая предоставляет льготные условия для бизнеса, например, низкие налоги, отчетность без необходимости пояснений, право на сокрытие владельцев бизнеса и другое. Счет, зарегистрированный в государстве-офшоре, называют офшорным[6].

Компании регистрируются в стране нахождения офшора, перенося туда свой капитал. В российском законодательстве офшоры называются «контролируемыми иностранными компаниями» и их деятельность в некоторых случаях облагается налогами. Офшорных зон в мире насчитывается более 50. По ряду оценок, общий объём средств в них может составлять 32 трлн долларов.

В большинстве своем оффшорами, то есть «действующими вне территории страны» являются небольшие материковые страны, такие как: Гибралтар, Лихтенштейн, Люксембург, Монако, Андорра или островные государства (Бермудские острова, Республика Сейшельские острова, Содружество Багамских островов). Оффшоры противопоставляются общему режиму налогообложения и предполагают создание максимально льготных условий для налогоплательщиков. Помимо вышеизложенного подобные юрисдикции устанавливают различного рода запреты и ограничения на раскрытие и предоставление информации о финансовых операциях и участниках компании. Подобные условия являются привлекательными для иностранных компаний. Однако необходимо отметить, что не только отдельные государства используют подобные льготные модели налогообложения. Также льготная модель имеет место на части территорий тех государств, которые используют традиционные системы налогообложения. Это такие административные единицы, как: Тайвань, Макао и Гонконг (Китайская Народная Республика), остров Мадейра (Португалия), Вайоминг, Делавэр, Содружество Пуэрто-Рико (США), Гебридские, Шетландские, Оркнейские острова, острова Уайт, Англси, Женева, Нешеталь, Цуг (Швейцария)[7].

Уголовная ответственность в Российской Федерации

В соответствии со статьей 23 Налогового кодекса Российской Федерации (далее — НК РФ), а также со статьей 57 Конституции Российской Федерации каждый обязан платить законно установленные налоги и сборы[8][9]. Однако не все налогоплательщики соблюдают эту обязанность. Уклонение от уплаты налогов — злостное или незаконное умышленное избежание уплаты налогов физическими или юридическими лицами, нарушающее финансовые интересы государства. Способы уклонения от уплаты налогов зависят от вида налога и могут включать непредставление или представление заведомо ложных документов, сокрытие доходов или расходов, использование фирм-однодневок и офшорных компаний, манипулирование ценами и другие приемы.

Борьба со злостным уклонением от уплаты налогов осуществляется различными органами и службами, такими как Федеральная налоговая служба (ФНС), Федеральная служба по финансовому мониторингу (Росфинмониторинг), Федеральная служба безопасности (ФСБ), Министерство внутренних дел (МВД), Следственный комитет (СК) и другие. Они проводят проверки, расследуют дела, привлекают к ответственности нарушителей и пресекают незаконные схемы. Кроме того, борьбе с уклонением от уплаты налогов способствуют международное сотрудничество, обмен информацией, заключение соглашений об избежании двойного налогообложения и противодействии эрозии налоговой базы и переносу прибыли (Base Erosion and Profit Shifting — BEPS)[10]. Уклонение от уплаты налогов является серьёзной проблемой для экономики и социальной справедливости. Оно приводит к потере доходов бюджета, деформации рынка, конкурентным искажениям, коррупции и криминализации общества. По оценкам экспертов, объём теневой экономики в РФ составляет около 20 % ВВП, а потери бюджета от уклонения от уплаты налогов достигают 3-4 триллионов рублей в год[11]. Поэтому борьба с этим явлением является одним из приоритетов государственной политики.

Законами Российской Федерации за такие деяния предусмотрена уголовная ответственность в соответствии с Уголовным Кодексом Российской Федерации (далее — УК РФ), при соблюдении определённых условий.

Под уклонением от уплаты налогов, сборов и страховых взносов понимается непредставление налоговой декларации (расчета) или иных документов либо указание в них заведомо ложных сведений.

Согласно статье 198 «Уклонение физического лица от уплаты налогов…» УК РФ может быть привлечён не только обычный гражданин, но и индивидуальный предприниматель, а также адвокат, учредивший адвокатский кабинет, нотариус или другие частнопрактикующие лица[12].

Согласно статье 199 УК РФ о неуплате налогов с юридического лица можно привлечь руководителя организации либо её уполномоченного представителя. Субъектом этого преступления могут признать «лицо, фактически выполнявшее обязанности руководителя»[13].

Моментом окончания преступления по статьям 198 и 199 УК РФ будет считаться момент «фактической неуплаты налогов, сборов, страховых взносов в срок, установленный законодательством о налогах и сборах». Таким образом, Верховный суд не стал менять практику по этому вопросу и убрал из финальной редакции постановления разъяснение о «бесконечном» сроке давности по налоговым преступлениям.

Пленум Верховного Суда Российской Федерации от 26.11.2019 N 48 «О практике применения судами законодательства об ответственности за налоговые преступления» выделяет несколько способов уклонения от уплаты налогов, сбор и страховых взносов[14]:

- включение в налоговую декларацию заведомо ложных сведений;

- непредоставление декларации или иных необходимых документов.

Пленум Верховного Суда обратил внимание судов на тот факт, что уклонение от уплаты налогов возможно только с прямым умыслом[14].

В частности, при решении вопроса о наличии такого умысла суду необходимо учитывать обстоятельства, исключающие вину в налоговом правонарушении, а также исходить из принципа, согласно которому все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщикаПленум Верховного Суда

Налоговые органы обращают внимание на необходимость своевременного исполнения обязанности по уплате налогов, а также на предусмотренные законом ответственность за уклонение от уплаты налогов и ограничения, связанные с необходимостью их взыскания.

Наказание за преступление

Ответственность за это преступление для физических лиц, в том числе индивидуальных предпринимателей, предусмотренная статьёй 198 УК РФ:

- штраф в размере от ста тысяч до трехсот тысяч рублей или в размере заработной платы или иного дохода осужденного за период от одного года до двух лет

- принудительные работы на срок до одного года, либо арестом на срок до шести месяцев;

- лишение свободы на срок до одного года.

То же деяние, но совершенное в особо крупном размере наказание наказывается штрафом в размере от двухсот тысяч до пятисот тысяч рублей или в размере заработной платы или иного дохода осужденного за период от восемнадцати месяцев до трех лет, либо принудительными работами на срок до трех лет, либо лишением свободы на тот же срок[15].

Ответственность за аналогичное преступление для организаций предусмотрена статьёй 199 УК РФ:

- штраф в размере от ста тысяч до трехсот тысяч рублей или в размере заработной платы или иного дохода осужденного за период от одного года до двух лет;

- принудительные работы на срок до двух лет с лишением права занимать определённые должности или заниматься определённой деятельностью на срок до трех лет или без такового;

- арест на срок до шести месяцев;

- лишение свободы на срок до двух лет с лишением права занимать определённые должности или заниматься определённой деятельностью на срок до трех лет или без такового.

То же деяние, совершенное группой лиц по предварительному сговору и/или в особо крупном размере наказывается штрафом в размере от двухсот тысяч до пятисот тысяч рублей или в размере заработной платы или иного дохода осужденного за период от одного года до трех лет, либо принудительными работами на срок до пяти лет с лишением права занимать определённые должности или заниматься определённой деятельностью на срок до трех лет или без такового, либо лишением свободы на срок до пяти лет с лишением права занимать определённые должности или заниматься определённой деятельностью на срок до трех лет или без такового[16].

Случаи из практики

Существуют примеры громких налоговых преступлений.

Аль Капоне после неоднократных попыток поймать гангстера за различные тяжкие преступления Федеральные власти США смогли посадить его в тюрьму и предъявили ему обвинения по двадцати двум пунктам в уклонении от уплаты налогов.

Михаил Борисович Ходорковский в 1995—2003 годах был совладельцем и главой нефтяной компании «ЮКОС». Арестован по обвинению в хищениях и неуплате налогов 25 октября 2003 года. На момент ареста был одним из богатейших людей в мире, его состояние оценивалось в 15 млрд долларов[17].

Ярким примером использования офшорной компании для вывода доходов и уклонения от уплаты налогов является Криштиану Роналду — всемирно известный футболист. Прокуроры Испании обвинили Роналду в неуплате налогов с 2011 по 2014 год. По данным следствия, он использовал офшорные счета, чтобы скрывать доходы. В итоге футболист признал вину и согласился на штраф и условный тюремный срок. Сумма штрафа составляет 18,8 млн евро, а срок заключения — два года[18].

Примечания

- ↑ Статья 122 Налогового кодекса Российской Федерации. КонсультантПлюс. Дата обращения: 2 ноября 2023.

- ↑ Статья 199 УК РФ - Уклонение от уплаты налогов, сборов, подлежащих уплате организацией, и (или) страховых взносов, подлежащих уплате организацией - плательщиком страховых взносов. КонсультантПлюс. Дата обращения: 2 ноября 2023.

- ↑ David Cay Johnston. Where’s the fraud, Mr. President? (англ.). Reuters (13.12.2011). Дата обращения: 4 ноября 2023.

- ↑ Новое исследование показывает, как мало налогов платят сверхбогатые. economist.com. Дата обращения: 2 ноября 2023.

- ↑ Аннет Альстадсер. Уклонение от уплаты налогов и неравенство // Gabriel Zucman. — 2018. — 23 октября.

- ↑ Зачем бизнесу офшор и как правильно открыть счет.. Banki.ru. Дата обращения: 2 ноября 2023.

- ↑ Кастанова Екатерина Дмитриевна. Правовые способы устранения международного двойного налогообложения и борьбы с уклонением от уплаты налогов//Право и управление. ХХI век. // Трибуна молодого ученого - МГИМО(У) МИД России : научная статья. — 2013. — № 1 (26). — С. 103-110.

- ↑ Статья 57 Конституция Российской Федерации. Конституция Российской Федерации. Дата обращения: 2 ноября 2023.

- ↑ Налоговый кодекс Российской Федерации. Статья 23. Обязанности налогоплательщиков (плательщиков сборов, плательщиков страховых взносов). КонсультантПлюс. Дата обращения: 2 ноября 2023.

- ↑ Правила BEPS 2.0 кардинально меняют международный налоговый ландшафт, потенциально создавая проблемы с отчетностью и соблюдением требований в каждой отрасли. EY Building a better working work. Дата обращения: 2 ноября 2023.

- ↑ Росфинмониторинг зафиксировал снижение объема скрытой экономики.. Газета РБК (22 ФЕВ 2019). Дата обращения: 2 ноября 2023.

- ↑ УК РФ Статья 198. Уклонение физического лица от уплаты налогов, сборов и (или) физического лица - плательщика страховых взносов от уплаты страховых взносов. КонсультантПлюс. Дата обращения: 2 ноября 2023.

- ↑ УК РФ Статья 198. Уклонение физического лица от уплаты налогов, сборов и (или) физического лица - плательщика страховых взносов от уплаты страховых взносов. КонсультантПлюс. Дата обращения: 2 ноября 2023.

- ↑ 14,0 14,1 Пленум Верховного Суда Российской Федерации. Постановление Пленума Верховного Суда РФ от 26.11.2019 N 48 "О практике применения судами законодательства об ответственности за налоговые преступления". vsrf.ru (26.11.2019). Дата обращения: 2 ноября 2023.

- ↑ Уклонение физического лица от уплаты налогов, сборов и (или) физического лица - плательщика страховых взносов от уплаты страховых взносов. КонсультантПлюс. Дата обращения: 2 ноября 2023.

- ↑ Уклонение от уплаты налогов, сборов, подлежащих уплате организацией, и (или) страховых взносов, подлежащих уплате организацией - плательщиком страховых взносов. КонсультантПлюс. Дата обращения: 2 ноября 2023.

- ↑ Михаи́л Бори́сович Ходорко́вский. glavbukh.ru. Дата обращения: 2 ноября 2023.

- ↑ Криштиану Роналду получил срок Но сидеть не будет. kommersant.ru. Дата обращения: 2 ноября 2023.

Данная статья имеет статус «готовой». Это не говорит о качестве статьи, однако в ней уже в достаточной степени раскрыта основная тема. Если вы хотите улучшить статью — правьте смело! |