Банкомат

Банкомат (англ. ATM — Automated Teller Machines) — совокупность технических и программных устройств, созданных для выполнения операций с наличными средствами в режиме самообслуживания. Пользователями банкоматов являются держатели банковских пластиковых карточек. Банкомат осуществляет выдачу и приём наличных денежных средств, составление документов по операциям с использованием банковских карт, предоставление информации по счёту[1].

История создания банкомата

Первое подобие банкомата появилось раньше, чем банковские карты. В 1939 году Лютер Джордж Симджян (армянский изобретатель, эмигрировавший в США в 1920 году) изобрёл устройство, которое могло выдавать наличные деньги и даже квитанцию. Но аппарат не был связан с банком, и поэтому деньги не могли быть списаны со счёта. Лютер дал протестировать своё изобретение крупному банку City Bank of New York. Спустя 6 месяцев банк вернул аппарат, из-за отсутствия у клиентов интереса к новшеству. Так, почти на 30 лет это изобретение было забыто[2].

Следующая попытка создания машины, которая будет выдавать клиенту наличные, принадлежит Шепарду-Баррону (британский изобретатель индийского происхождения). Как-то раз он не смог попасть в свой банк, чтобы снять деньги. Эта неудача запомнилась и не давала покоя. Идея «автоматического кассира» пришла ему в голову, когда он лежал в ванной. Шепард-Баррон подумал об автомате, который продает шоколадки, и решил заменить шоколадки деньгами. Он обратился с идеей в банк «Барклайз», и гендиректор банка тут же подписал с ним контракт. Первый банкомат был установлен в отделении «Барклайз» на улице Энфилд в северном Лондоне 27 июня 1967 года[3]. Эта машина также не была привязана к банку, что не позволяло проверить остаток на личном счёте клиента. И чтобы выйти из такой ситуации, банк начал выпускать специальные ваучеры в своем отделении, которые банкомат мог обменять на наличные средства. Информация на ваучере была кодирована безвредным радиоактивным углеродом. Такой услугой могли воспользоваться только респектабельные клиенты, имеющие хорошую репутацию[2].

Идея использования ПИН-кода принадлежит шотландскому инженеру Джеймсу Гудфеллоу для безопасности работы банкомата и денежных средств клиентов банка. Самое интересное, что в 1960-ые годы банки для большей безопасно решили, что банкоматы должны изымать банковскую карту у клиента после выдачи денег, а только спустя время клиенты могли получить свою карту на руки обратно в отделении банка[2].

Модель банкомата, более похожую на современную, изобрел Дональд Ветцель (американский бизнесмен). В банкомате Ветцеля применялись карты с магнитной лентой, чего не было у разработок европейских аппаратов, и банковская карта оставалась после снятия наличных денег у клиента, что является хорошим положительным качеством этого банкомата. Но устройство по-прежнему не было связан с банком, поэтому все операции за день записывались в специальном журнале, а затем он доставлялся банк. Там уже все операции фиксировались специальными магнитными чернилами для автоматического считывания[2].

«Банкомат - самое замечательное достижение в области банковского дела и банковских расчётов, которое по значимости для прогресса отрасли можно сравнить с "открытием" мобильных телефонов в сфере связи».

Спустя 10 лет появился и online-банк, благодаря японской компании Omron. Конечно, стало намного удобнее узнавать остаток на личном счёте клиента и совершать другие операции, а отрицательные стороны банкоматов того времени так и не разрешились — по-прежнему клиенты могли использовать банкоматы только своих банков, а их число было совсем невелико. В середине 1980-ых годов было принято решение объединить все банкоматные сети в единую систему под названием NewYorkCashExchange (NYCE), в состав которой вошло 800 банкоматов[2].

В России банкоматы появились только в постсоветское время, а конкретно в июне 1998 года[2].

Устройство банкомата

Банкоматы концептуально состоят из нескольких одинаковых ключевых узлов[4][5]:

- экран, где отображается информация, и кнопки для навигации по разделам;

- клавиатура — используется клиентом для ввода информации, включая персональный идентификационный номер (PIN), тип требуемой транзакции и сумму транзакции;

- картридер, куда вставляется банковская карта;

- разъём для приёма банкнот;

- устройство для выдачи наличных;

- разъём для принтера, откуда появляется напечатанный чек;

- устройство для считывания штрих-кода на квитанции (есть не на всех банкоматах);

- модуль для бесконтактных расчетов (не у всех банкоматов).

Денежные банкноты хранятся в кассетах, обычно их 4 - 6. В каждой кассете примерно 2500 банкнот. Кассеты заряжают в банке проверенными купюрами. Деньги проверяют несколько раз и разные сотрудники. Затем кассеты опечатывают. Банк гарантирует, что в банкомате нет поддельных банкнот. Каждая кассета настроена под банкноту своего номинала и банкомат откажется работать с другими купюрами. Рядом с кассетами установлен механизм подачи, при помощи которого банкомат достаёт деньги из кассет. Этот механизм при помощи специальных роликов контролирует толщину бумаги и сравнивает её с эталонной. Если бумага толще — машина считает, что две или более банкноты прилипли друг другу, если тоньше — купюра ветхая и поддельная. В любом случае, она отправляется в ящик с бракованными банкнотами — кассету выбраковки[5].

Сократить издержки функционирования банкоматной сети позволяют «умные» банкоматы — банкоматы с замкнутым оборотом наличности (cash-recycling или «ресайклеры»). В устройствах такого типа используется следующая схема маршрутизации принятых банкнот — банкноты отправляются в кассеты, предназначенные для выдачи, что имеет ряд преимуществ: существенно увеличивается интервал между инкассациями банкомата, тем самым снижаются расходы на услуги инкассаторов; сокращаются затраты на фондирование денег. Данный вид устройств самообслуживания имеет и свои минусы — более высокая стоимость и сложность в эксплуатации. Также существует мнение, что в отличие от заправляемых инкассаторами банкоматов, пользование банкоматом-ресайклером даёт вероятность получения фальшивой банкноты. На практике такая вероятность крайне мала. Распознанные банкоматом фальшивые или сомнительные купюры, исключаются из оборота, путем помещения их в специальную реджект-кассету[6].

Принцип работы банкомата

Первая стадия «взаимодействия» с банкоматом — ввод карты в считывающий модуль, указание PIN-кода, определение нужной операции. PIN-код нужен для подтверждения личности клиента. Иногда его нужно вводить неоднократно, для подтверждения операции. Для начала, банкомат осуществляет проверку подлинности карты — по магнитной полосе или чипу и по PIN-коду. Указанные клиентом данные отправляются в центр обработки банка, в чьей собственности находится устройство. Перед отправкой они шифруются, чтоб исключить использование их третьими лицами[5].

Далее выполняются следующие операции: запрос от банка в платежную систему; отправление запроса в банк, выпустивший пластиковую карту; получение одобрения или отказа в проведении операции; передача ответа на банкомат. Только после этого банкомат начинает выполнять запросы пользователя[5].

Классификация банкоматов

В современном мире банкомат — это необходимое, полезное, удобное устройство. Существует разные виды банкоматов.

| по функциям: |

|

| по способу установки: | |

| по режиму работы: |

|

| по типу картридера: |

|

Угрозы для банкоматов

«Ящик с деньгами» весьма привлекателен для «нечистых на руку» людей. Угрозы/атаки банкоматов можно разделить на физические и логические. Физические атаки включают в себя взлом банкоматов с помощью инструментов: их вскрывают ломом или разрезают болгаркой, а также взрывчатых веществ. Логические атаки включают использование вредоносных программ для введения банкомату команд выдавать деньги.

Наиболее распространённые виды атак на банкоматы:

- Джекпоттинг (Jackpotting). Этот вид атаки предполагает использование злоумышленниками вредоносных программ или других электронных устройств, что позволяет им получить контроль над оборудованием банкомата. Эти атаки часто называют «обналичивания». В некоторых случаях воры заменяли весь жёсткий диск банкомата и установили вредоносное ПО, которое заставляет банкомат «выплёвывать» наличные. В других случаях злоумышленники подключали USB-кабель от компьютера банкомата к принадлежащему им устройству, заставляя банкомат снимать все доступные наличные деньги.

- Скимминг (Skimming). Действия преступников сводится к установке скрытых оборудований в банкоматы, которые позволяют красть данные пластиковой карты владельца во время обработки операции. Обладая личной информацией платёжного документа, мошенники создают копию с пин-кодом, который можно применить в личных интересах для оплаты наличными в магазинах, торговых точках и интернет-магазинах. Для такой атаки нужно так называемое устройство Skimmer. Skimmer — это оборудование для чтения карт, оно просто вставляется в слот для карт банкомата. В результате, когда пользователь вставляет свою карту в банкомат, скиммер непреднамеренно собирает информацию, сканирует её, сохраняет, а затем передаёт преступнику.

- Шимминг (Shimming). Shimmer вставляется в оборудование для считывания карт. Shimmer состоит из микропроцессора и тонкой гибкой печатной платы. После того как был установлен микропроцессор Shimmerа, он начнёт проделывать работу в соответствии с теорией «чип посередине», так как он настроен на передачу команд от ATM на пластиковую карту потерпевшего и обратно с одновременным захватом всех необходимых данных для злоумышленника. Позже злоумышленник извлекает эти данные и использует их для генерации мошеннического дубликата пластиковой карты.

- Сетевые атаки на банкоматы. В этом случае хакеры заражают банкоматы через сеть интернет. Оказавшись в сети банка, злоумышленники могут удаленно заразить банкомат вредоносным ПО. Подделка ответов из центра обработки данных — обычная практика для нападений. Предварительно сконфигурированный сервер, с которым общается банкомат, должен проверить это действие, когда, например, злоумышленник вставляет карту без денег и просит у банкомата выдать ему 10 долларов. Злоумышленник должен физически подключиться к сетевому соединению и выдать себя за сервер. Банкомат должен быть лишён каких-либо механизмов поддержания целостности связи с обработкой, таких как VPN, шифрование на уровне приложений или другие меры безопасности, чтобы такие атаки были успешными.

Повысить общую безопасность и снизить вероятность что на банкоматы нападут злоумышленники помогают как средства киберзащиты, так и видеонаблюдение мест установки банкоматов, охранная сигнализация, подключение к панели группы быстрого реагирования, усиление шкафов банкоматов и сейфов, а также установка специальных датчиков[9][10].

Согласно официальной статистики Банка России (Центральный банк Российской Федерации) в 2022 году зафиксировано 129,08 тысяч случаев использования платёжных карт (за исключением предоплаченных) без согласия их владельцев в банкомате или терминале на общую сумму 1569,72 миллионов рублей, из которых 24,1 % операций произошло в результате использования злоумышленниками приёмов и методов социальной инженерии. Злоумышленники продолжили применять комбинированные схемы мошенничества, при которых жертву вынуждали совершать перевод через эти каналы, что привело к росту показателя операций без согласия клиентов в этой группе (в 2021 году 83,9 тысяч случаев на общую сумму 1971,2 миллионов рублей)[11].

Как не стать жертвой мошенничества с банковскими картами?

При соблюдении простых правил вы сможете обезопасить свои денежные средства от злоумышленников[12].

1. Снимайте наличные в проверенных банкоматах (непосредственно в банке). Не пользуйтесь банкоматами в плохо освещенных и безлюдных местах.

2. При вводе ПИН-кода, закрывайте клавиатуру рукой.

3. При оплате через интернет, пользуйтесь проверенными сайтами. После совершения операций очищайте историю браузера, логины и пароли.

4. Никому не говорите данные своей карты. Не пересылайте их по электронной почте или СМС.

5. Не вводите пароль для отмены или подтверждения операций, которые Вы не совершали.

6. Если вы часто покупаете товары и услуги в интернете, заведите для этого отдельную карту, переводя на неё сумму вашей покупки.

Российские инновационные банкоматы

Московское предприятие запатентовало банкомат SAGA S-200 ATM с функцией рециркуляции денег, что позволит отказаться от услуг инкассации и напрямую выдавать поступившие деньги обратно пользователям. Устройство сделано преимущественно из российских деталей и материалов и работает на отечественном программном обеспечении. Предприятие сможет выпускать более 25 тысяч банкоматов в год. Отечественная разработка позволит финансовым учреждениям улучшить скорость и качество обслуживания клиентов, снизить зависимость от иностранных поставщиков и привести свои банкоматы в соответствие с требованиями Центрального банка и Правительства Российской Федерации[13]. В июле 2022 года запатентованный аппарат зарегистрирован в реестр отечественных товаров[14].

Биометрический банкомат

В ряде стран мира, в особенности в странах Азиатско-Тихоокеанского региона уже получили широкое распространение банкоматы использующие биометрические данные клиента для его идентификации (биометрические банкоматы). В качестве идентификатора может использоваться внешность, голос, папиллярный рисунок пальцев или кисти, рисунок вен, сетчатка глаза[6].

Биометрия является одним из важнейших шагов в направлении цифровой трансформации финансовых учреждений. Прогнозы аналитиков рынка высоких технологий обещают, что к 2025 году эта технология значительно упрочит своё положение, цифровые пароли для идентификации пользователя и пластиковые карты уйдут в прошлое. Поведенческая биометрия не только повышает уровень защиты, но и не оказывает негативного воздействия на ощущения пользователя[15].

В июне 2017 года Сбербанк запустил пилотный проект по идентификации банкоматом клиента по лицу. Первый подобный банкомат установлен в Agile-офисе Сбербанка на Кутузовском проспекте, он распознает клиента по лицу и не требует карты[16].

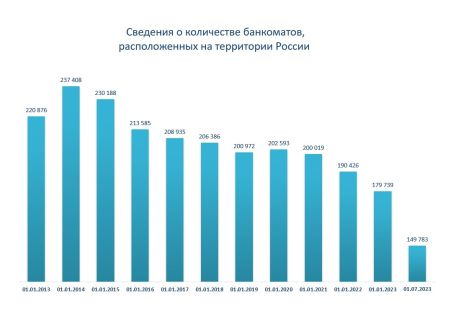

Количество банкоматов в России

| Дата | Количество банкоматов |

|---|---|

| 01.01.2013 | 220 876 |

| 01.01.2014 | 237 408 |

| 01.01.2015 | 230188 |

| 01.01.2016 | 213 585 |

| 01.01.2017 | 208 935 |

| 01.01.2018 | 206 386 |

| 01.01.2019 | 200 972 |

| 01.01.2020 | 202 593 |

| 01.01.2021 | 200 019 |

| 01.01.2022 | 190 426 |

| 01.01.2023 | 179 739 |

| 01.07.2023 | 149 783 |

Согласно официальной статистике Банка России (Центральный банк Российской Федерации) несколько лет подряд сокращается количество банкоматов. По итогам 2022 года Банк России зафиксировал рекордное снижение парка устройств самообслуживания — с 190,4 тысяч до 179,7 тысяч или на 5,6 процентов. За первое полугодие 2023 года ускорился темп снижение (сокращение количества банкоматов составило без малого 30 тысяч или 16,7 %)[17].

Банкомат и дети

В 2017 году издана книга «Волшебный банкомат. Детям об экономике». Автор книги Татьяна Попова. Книга рекомендована для дошкольного и младшего школьного возраста.

В книге описываются необычные приключения двойняшек Кати и Сережи на Чудо-острове, куда их перенёс Волшебный банкомат — подарок тёти. Местные аборигены постепенно налаживают товарно-денежные отношения, развивают бизнес и приумножают богатство. Эта книга — игра, в процессе которой у ребёнка сформируется экономическое мышление, которое поможет ему в дальнейшем принимать осознанные решения в меняющейся экономической среде. Родители вместе с ребёнком могут разгадывать загадки, выполнять задания на смекалку и совершать интересные открытия[18].

Литература

- Татьяна Попова. Волшебный банкомат. Детям об экономике / © Анастасия Булавкина, иллюстрации. — Москва: ООО «Манн, Иванов и Фербер», 2017. — 106 с. — ISBN 978-5-00057-864-3.

Примечания

- ↑ Банкомат. © БРЭ 2004–2017.. Дата обращения: 2 ноября 2023.

- ↑ 2,0 2,1 2,2 2,3 2,4 2,5 Развитие платёжных электронных технологий. Научная электронная библиотека «КиберЛенинка». Дата обращения: 1 ноября 2023.

- ↑ В Шотландии скончался изобретатель банкомата и пин-кода Джон Шепард-Баррон. Интернет-портал «Российской газеты». Дата обращения: 1 ноября 2023.

- ↑ Банкомат (АТМ). Финансовая энциклопедия © 2023. Дата обращения: 2 ноября 2023.

- ↑ 5,0 5,1 5,2 5,3 5,4 5,5 5,6 Виды и классификация банковских терминалов. © 2000-2023 ООО Научная электронная библиотека.. Дата обращения: 1 ноября 2023.

- ↑ 6,0 6,1 Анализ состояния и перспективы функционирования банковских программно-технических устройств самообслуживания в Российской Федерации. Научная электронная библиотека «КиберЛенинка». Дата обращения: 2 ноября 2023.

- ↑ К вопросу о классификации системы дистанционного банковского обслуживания. Научная электронная библиотека «КиберЛенинка». Дата обращения: 2 ноября 2023.

- ↑ Как снять деньги в банкомате без карты: все способы. © 2005—2023 ООО ИА «Банки.ру».. Дата обращения: 1 ноября 2023.

- ↑ Обеспечение безопасности банкоматов в условиях цифровизации. © 2000-2023 ООО Ннаучная электронная библиотека. Дата обращения: 3 ноября 2023.

- ↑ Исследование методов получения нелегального доступа к банкомату. Научная электронная библиотека «КиберЛенинка». Дата обращения: 3 ноября 2023.

- ↑ Распределение по условиям совершения операций без согласия клиентов – физических лиц. © Банк России, 2000–2023. Дата обращения: 3 ноября 2023.

- ↑ Мошенничество с банковскими картами. Научная электронная библиотека «КиберЛенинка». Дата обращения: 1 ноября 2023.

- ↑ Московское предприятие запатентовало банкомат с функцией рециркуляции денег. Официальный портал Мэра и Правительства Москвы. Дата обращения: 1 ноября 2023.

- ↑ Реестр промышленной продукции, произведенной на территории Российской Федерации. Государственная информационная система промышленности (ГИСП). Дата обращения: 1 ноября 2023.

- ↑ Основные тренды в инновационном развитии финансовых сервисов. Научная электронная библиотека «КиберЛенинка». Дата обращения: 3 ноября 2023.

- ↑ Сбербанк установил первый банкомат с биометрией. Сетевое издание Ведомости (Vedomosti). Дата обращения: 3 ноября 2023.

- ↑ 17,0 17,1 Статистика национальной платежной системы. © Банк России, 2000–2023.. Дата обращения: 1 ноября 2023.

- ↑ Попова Татьяна. Волшебный банкомат. Детям об экономике. — Манн, Иванов и Фербер, 2017. — 103 с.

Данная статья имеет статус «готовой». Это не говорит о качестве статьи, однако в ней уже в достаточной степени раскрыта основная тема. Если вы хотите улучшить статью — правьте смело! |