Налог на доходы физических лиц

Налог на доходы физических лиц — основной вид прямых налогов[1]. Исчисляется в процентах от совокупного дохода физических лиц за вычетом документально подтверждённых расходов в соответствии с действующим законодательством. Налог на доходы физических лиц является одним из основных налогов, формирующих российскую систему налогов. Налог на доходы физических лиц уплачивается со всех видов доходов, полученных в календарном году, как в денежной, так и в натуральной форме. НДФЛ является одним из важнейших источников формирования доходной части бюджетной системы государства, непосредственно затрагивающий интересы всех слоев экономически активного населения.

История налога

История подоходного налога начинается со времен древних цивилизаций. Первый подоходный налог относят к Египту. Одним из первых зарегистрированных налогов на доходы была десятина Саладина, введенная Генрихом II в 1188 году для сбора средств на Третий крестовый поход. Десятина требовала, чтобы каждый мирянин в Англии и Уэльсе облагался налогом в размере одной десятой от своего личного дохода и движимого имущества. В 1641 году Португалия ввела подоходный налог с физических лиц под названием десима.

Первая попытка ввести подоходный налог была предпринята в Англии в 1449 году королём Генрихом VI. Она привела к восстанию в графстве Кент, в ходе которого были разграблены 12 богатейших поместий правящей династии и убиты десятки баронов и герцогов. В результате главный сборщик налогов был казнён, а налог был отменён.

В 1472 году английский король Эдуард IV добился от парламента введения 10-процентного подоходного налога, чтобы нанять 13 тысяч лучников. Но англичане отказывались его платить и противодействовали сборщикам налога. Королевский министр финансов спешно отменил налог. В 1641 году английский парламент принял закон, согласно которому дворяне платили подушный налог (от 100 £ в год для герцога до 10 £ для сквайра), а недворяне — подоходный (5 % в год). Однако недворяне отказывались его платить: через месяц министерство финансов направило королю отчёт, в котором призналось, что собрало лишь 0,2 % месячного плана, а пятая часть сборщиков получила сильные травмы тяжелыми предметами и отказалась работать. В итоге подоходный налог был отменён с формулировкой: «Не подходит для Англии».

В 1799 году во время войны с Францией в Великобритании был введён временный подоходный налог со ставкой в 10 % со всех доходов, превышающих 200 £ в год, с пониженной ставкой для доходов от 60 £ до 200 £ в год и налоговым освобождением для тех, кто получал меньше 60 £ в год. В 1816 году этот налог отменили, но в 1842 году восстановили, и он стал постоянным.

В Соединённом Королевстве Великобритании и Ирландии подоходный налог был введен сэром Робертом Пилем в соответствии с Законом о подоходном налоге 1842 года. В других странах подоходный налог был введён значительно позже, в конце XIX — начале XX века[2].

В России подоходный налог был введён в связи с Первой мировой войной. 13 мая 1916 года Совет министров Российской империи утвердил Положение «Об установлении временного налога на прирост прибылей торгово-промышленных предприятий и вознаграждения личных промысловых занятий и о повышении размеров отчислений на погашение стоимости некоторых имуществ при исчислении прибылей, подлежащих обложению процентным сбором». В соответствии с Постановлением Временного Правительства от 12 июня 1917 года была разработана подробная ведомость доходов и окладов подоходного налога из 89 разрядов, включавшая в себя доходы от одной тысячи рублей до 400 тысяч рублей. Низшая ставка зафиксированной в ведомости суммы налога составляла 1 %, высшая — 33 %. Однако в связи с Октябрьской революцией введения этой системы на практике не произошло. Реально подоходный налог был введён в России уже при Советской власти.

Подоходный налог с населения, введенный Указом Президиума Верховного Совета СССР от 30 апреля 1943 года, просуществовал в Российской Федерации до 90-х годов XX века. В послевоенный период налогообложение доходов физических лиц по-прежнему продолжало иметь дифференцированный подход в зависимости от источников и размера получаемого дохода.

В период 1991-2000 годы изменения и дополнения по налогу вносились 21 раз, в том числе шкала ставок налога изменялась 9 раз, при этом она всегда была прогрессивной[3]. Минимальная ставка была в размере 12 %, а максимальная ставка в разные годы изменялась от 30 до 35 % годового совокупного облагаемого дохода.

Самое непостижимое в этом мире — налоговая шкала.Альберт Эйнштейн

Принятие главы 23 «Налог на доходы физических лиц» Налогового кодекса РФ и введение её в действие с 1 января 2001 года ознаменовало новый, современный этап в развитии налогообложения в России. Изменилось название налога — теперь он стал называться налогом на доходы физических лиц. Важным моментом стал переход на «единую» ставку, не зависящую от уровня дохода.

Налог на доходы физических лиц в Российской Федерации

Основным нормативно-правовым актом, регулирующим положения, касающиеся налога на доходы физических лиц, является глава 23 Налогового Кодекса Российской Федерации «Налог на доходы физических лиц» . Данная глава определяет основные элементы налога: налогоплательщиков; объект налогообложения; налоговую базу; налоговый период; налоговые ставки; порядок исчисления налога; налоговые вычеты и сроки уплаты налога.

Налогоплательщики

Плательщиками налога на доходы физических лиц подразделяются на две группы[4]:

- физические лица, являющиеся налоговыми резидентами Российской Федерации (фактически находящиеся на территории России не менее 183 календарных дней в течение 12 следующих подряд месяцев);

- физические лица, не являющиеся налоговыми резидентами Российской Федерации, в случае получения дохода на территории России.

Объект налогообложения

Объектом налогообложения признается доход, полученный налогоплательщиками[5]:

- от источников в Российской Федерации и (или) от источников за пределами Российской Федерации — для физических лиц, являющихся налоговыми резидентами Российской Федерации;

- от источников в Российской Федерации — для физических лиц, не являющихся налоговыми резидентами Российской Федерации.

Налоговая база

Налоговой базой в отношении налога на доходы физических лиц являются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды, определяемой в соответствии со статьей 212 Налогового кодекса Российской Федерации.

Налоговая база определяется отдельно по каждому виду доходов, в отношении которых установлены различные налоговые ставки[6].

Доходы, облагаемые налогом на доходы физических лиц

Налогом на доходы физических лиц облагаются доходы[4]:

- от продажи имущества, находившегося в собственности менее трех (пяти) лет;

- от сдачи имущества в аренду;

- доходы от источников за пределами Российской Федерации;

- доходы в виде разного рода выигрышей;

- иные доходы.

Доходы, не подлежащие налогообложению

Не подлежат налогообложению (освобождаются от налогообложения) следующие виды доходов физических лиц[7]:

- государственные пособия, за исключением пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком);

- пенсии по государственному пенсионному обеспечению, страховые пенсии, фиксированная выплата к страховой пенсии (с учётом повышения фиксированной выплаты к страховой пенсии) и накопительная пенсия, назначаемые в порядке, установленном действующим законодательством, социальные доплаты к пенсиям, выплачиваемые в соответствии с законодательством Российской Федерации и законодательством субъектов Российской Федерации;

- вознаграждения донорам за сданную кровь, материнское молоко и иную помощь;

- алименты, получаемые налогоплательщиками;

- суммы, получаемые налогоплательщиками в виде грантов (безвозмездной помощи), предоставленных для поддержки науки и образования, культуры и искусства в Российской Федерации международными, иностранными и (или) российскими организациями по перечням таких организаций, утверждаемым Правительством Российской Федерации;

- доходы налогоплательщиков, получаемые от продажи выращенной в личных подсобных хозяйствах, находящихся на территории Российской Федерации, продукции животноводства (как в живом виде, так и продуктов убоя в сыром или переработанном виде), продукции растениеводства (как в натуральном, так и в переработанном виде);

- суммы, получаемые налогоплательщиками за счет средств бюджетов бюджетной системы Российской Федерации на возмещение затрат (части затрат) на уплату процентов по займам (кредитам);

- иные доходы, поименованные в статье 217 Налогового кодекса Российской Федерации.

Налоговые ставки

Налоговым кодексом Российской Федерации по налогу на доходы физических лиц предусмотрено пять налоговых ставок[8]:

- налоговая ставка в размере 9 %;

- налоговая ставка в размере 13 %;

- налоговая ставка в размере 15 %;

- налоговая ставка в размере 30 %;

- налоговая ставка в размере 35 %.

Различные налоговые ставки установлены как в отношении видов доходов, так и в отношении категорий налогоплательщиков.

Налоговая ставка по налогу на доходы физических лиц в размере 9 % производится в случаях:

- получения дивидендов до 2015 года;

- получения процентов по облигациям с ипотечным покрытием, эмитированным до 1 января 2007 года;

- получения доходов учредителями доверительного управления ипотечным покрытием. Такие доходы должны быть получены на основании приобретения ипотечных сертификатов участия, выданных управляющим ипотечным покрытием до 1 января 2007 года

Налоговая ставка в размере 13 % является основной и применяется в том числе для доходов:

- от заработной платы;

- от вознаграждения по гражданско-правовым договорам;

- от продажи имущества;

- от занятия преподавательской деятельностью и проведения консультаций;

- от продажи или сдачи в аренду недвижимости и транспортных средств;

- от долевого участия в деятельности организаций, полученных в виде дивидендов;

- от выигрышей в лотерею и так далее.

С 1 января 2021 года в России вновь введена прогрессивная ставка налога в размере 15 % . Налоговая ставка в размере 15 % применяется если размер дохода, полученного в течение года, превышает сумму 5 миллионов рублей. Данная ставка применяется к большинству доходов физических лиц, являющихся налоговыми резидентами РФ, таким как заработная плата, премии и иные выплаты в рамках трудовых отношений.

Кроме того, ставка 15 % применяется в отношении доходов лиц, не являющихся налоговыми резидентами РФ (например, дивиденды, полученные от российских организаций, а также доходы от осуществления трудовой деятельности). Налоговая ставка в размере 30 % применяется в отношении прочих доходов физических лиц-нерезидентов. Налоговая ставка в размере 35 % является максимальной и применяется к следующим доходам:

- стоимости любых выигрышей и призов, получаемых в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров, работ и услуг, в части превышения установленных размеров;

- процентных доходов по вкладам в банках в части превышения установленных размеров;

- суммы экономии на процентах при получении налогоплательщиками заемных (кредитных) средств в части превышения установленных размеров;

- в виде платы за использование денежных средств членов кредитного потребительского кооператива (пайщиков), а также процентов за использование сельскохозяйственным кредитным потребительским кооперативом средств, привлекаемых в форме займов от членов сельскохозяйственного кредитного потребительского кооператива или ассоциированных членов сельскохозяйственного кредитного потребительского кооператива, в части превышения установленных размеров.

Налоговый период

Налоговым периодом по НДФЛ признается календарный год[9]. Налоговый период — это период, по итогам которого должна быть определена налоговая база и исчислена сумма налога, подлежащая уплате[8].

Кроме того, по итогам налогового периода плательщики НДФЛ, которые обязаны самостоятельно исчислить и уплатить налог либо желают получить налоговые вычеты, представляют в налоговые органы декларации. А налоговые агенты по итогам налогового периода представляют в налоговые органы сведения о доходах физических лиц и суммах начисленных и удержанных налогов.

Налоговые вычеты

Налоговый вычет- это уменьшение налогооблагаемого дохода при исчислении НДФЛ, либо возврат части ранее уплаченного НДФЛ в установленных законодательством РФ о налогах и сборах случаях[10].

По налогу на доходы предусмотрено семь групп налоговых вычетов:

- Стандартные налоговые вычеты предназначены для льготных категорий граждан, а также лиц, на обеспечении которых находятся дети (статья 218 НК РФ).

- Социальные налоговые вычеты предназначены для лиц, которые несли расходы на лечение, обучение, физкультурно-оздоровительные услуги, на дополнительные меры по пенсионному обеспечению, на благотворительность и на другие социально значимые цели (статья 219 НК РФ).

- Инвестиционные налоговые вычеты - для лиц, совершающих операции по индивидуальным инвестиционным счетам и получающих доходы от реализации ценных бумаг, обращающихся на организационном рынке ценных бумаг (статья 219.1 НК РФ)

- Имущественные налоговые вычеты предоставляются при приобретении жилья и земельных участков, при продаже некоторых видов имущества, а также в случае изъятия у налогоплательщика недвижимости для государственных или муниципальных нужд (статья 220 НК РФ).

- Профессиональные налоговые вычеты - для лиц, осуществляющих предпринимательскую деятельность в качестве индивидуального предпринимателя, оказывающих услуги и выполняющих работы по договорам гражданско-правового характера, а также получающих авторские вознаграждения (статья 221 НК РФ).

- Налоговые вычеты при переносе на будущие периоды убытков от операций с ценными бумагами и операций с производными финансовыми инструментами (статья 220.1 НК РФ).

- Налоговые вычеты при переносе на будущие периоды убытков от участия в инвестиционном товариществе (статья 220.2 НК РФ).

На налоговые вычеты могут претендовать граждане, являющиеся налоговыми резидентами Российской Федерации. По каждому из вычетов установлены количественные ограничения сумм, принимаемых к вычету[11].

Налог на доходы физических лиц в разных странах мира

В каждой стране есть подоходный налог, которым облагаются физические лица[12].

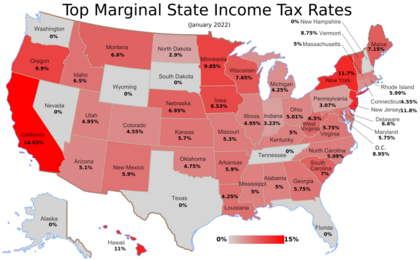

Подоходный налог в США

Подоходный налог в США уплачивает каждый резидент страны вне зависимости от того, где он живёт и из какой страны получает доход. В Америке подоходный налог уплачивается на 3 адреса (после оформления декларации о налогах):

- на федеральный уровень;

- непосредственно штату, где проживает декларант;

- городу либо округу (местные налоги).

Налоги федерального уровня в США исчисляются по прогрессирующей шкале налогообложения от 10 до 39 %. Налог изменятся в зависимости от того, кто оформляет декларацию одинокий человек или супруги.

Подоходный налог во Франции

Во Франции расчетом подоходного налога занимается налоговая служба. Для населения все его доходы имеют деление на 8 категорий, по каждой из которых существует своя методика расчета с учётом льгот и налоговых вычетов. Налог имеют прогрессивную шкалу от 5,5 до 45 %, которая уточняется ежегодно. В отличие от большинства других стран, во Франции подоходный налог рассчитывается исходя из общего семейного дохода с использованием специальных коэффициентов и налоговых вычетов.

Подоходный налог в Швеции

В Швеции один из самых высоких подоходных налогов в Европе. В Швеции подоходным налогом занимаются правительство и муниципалитеты. У каждого налогоплательщика есть присвоенный регистрационный номер и счет для перечисления налогов. Каждый резидент Швеции должен уплачивать налог с каждого источника своего дохода: от предпринимательской деятельности, капитала, зарплаты. Полученный доход уменьшают при помощи вычетов, которые разрешены законодательно. Налог исчисляют по прогрессивной шкале, общая максимальная ставка налога равна 56,6 %.

Подоходный налог в Норвегии

Подоходный налог в Норвегии обязаны уплачивать все — резиденты и нерезиденты. В Норвегии информация о налогоплательщиках и налогам официально публикуется. Каждый резидент Норвегии должен уплачивать национальные и местные налоги с каждого вида дохода, который он получает в пределах или вне страны. Супружеские пары уплачивают подоходный налог отдельно друг от друга. Ставка налога 38 %.

Подоходный налог в Канаде

В Канаде налог оплачивают резиденты с суммы всех полученных доходов и нерезиденты. Существует государственный и муниципальный подоходный налоги. Ставка является прогрессивной, на неё влияет не только сумма полученного дохода, но и семейное положение, возраст и место проживания, так как в каждой провинции установлен свой порядок взимания налога. Ставки составляют от 15 % до 33 % в федеральный бюджет, и от 5 % до 13 % — в муниципальные.

Подоходный налог в Испании

В декларацию о доходах резидента Испании вносится информация обо всех видах доходов, которые он получил с любой страны мира. Его статус определяется на весь налоговый период вне зависимости от места жительства. Шкала налога является прогрессивной и зависит от несколько иных факторов, чем в других странах. Так, наряду с возрастом и семейным положением, весомую роль играет наличие ипотечных выплат. Налоговая ставка изменяется от 19 до 45 %. Если доход превышает 300 000 €, ставка налога увеличивается до 52 %.

Размер ставки налога на доходы по странам мира

Страны с самыми высокими ставками подоходного налога[13]:

| Название страны | Ставка налога |

| Швеция | 56,6 % |

| Дания | 55,4 % |

| Нидерланды | 52 % |

| Бельгия | 50 % |

| Ирландия | 48 % |

| Великобритания | 45 % |

Страны с самыми низками ставками подоходного налога[13]:

| Название страны | Ставка налога |

| Албания | 10 % |

| Болгария | 10 % |

| Монголия | 10 % |

| Казахстан | 10 % |

| Белоруссия | 10 % |

| Судан | 15 % |

| Йемен | 15 % |

| Сербия | 15 % |

| Литва | 15 % |

| Гонконг | 15 % |

| Черногория | 19 % |

Страны, в которых нет налога на доходы физических лиц

В некоторых странах в мире нет подоходного налога. К таким странам относятся[14]:

Примечания

- ↑ НДФЛ. Информационно-правовой портал Гарант.Ру. Дата обращения: 28 октября 2023.

- ↑ Тихонов С. Тяжёлый путь подоходного налога. Realto.ru (15 января 2014). Дата обращения: 31 октября 2023.

- ↑ История налога на доходы физических лиц в России. Popecon.ru. Дата обращения: 28 октября 2023.

- ↑ 4,0 4,1 Налог на доходы физических лиц (НДФЛ). Федеральная налоговая служба. Дата обращения: 28 октября 2023.

- ↑ Налоговый кодекс Российской Федерации (часть вторая): Статья 209. Объект налогообложения. КонсультантПлюс. Дата обращения: 26 октября 2023.

- ↑ Документы системы Гарант. Налоговый кодекс Российской Федерации (часть вторая): Статья 210. НК РФ Налоговая база. Дата обращения: 28 октября 2023.

- ↑ Налоговый кодекс Российской Федерации (часть вторая): Статья 217. Доходы, не подлежащие налогообложению (освобождаемые от налогообложения). КонсультантПлюс. Дата обращения: 28 октября 2020.

- ↑ 8,0 8,1 Мишустин М. В. Налоги и налоговое администрирование. — Москва: Просвещение, 2015. — 912 с. — ISBN 978-5-09-041673-3.

- ↑ Налоговый кодекс Российской Федерации (часть вторая): Статья 216. Налоговый период. КонсультантПлюс. Дата обращения: 28 октября 2023.

- ↑ Налоговые вычеты по НДФЛ. Федеральная налоговая служба. Дата обращения: 28 октября 2023.

- ↑ Л. Н. Лыкова. Налоги. Большая российская энциклопедия 2004-2017. БРЭ. Дата обращения: 28 октября 2023.

- ↑ Подоходный налог в США и Европе. Современный предприниматель (7 сентября 2018). Дата обращения: 29 октября 2023.

- ↑ 13,0 13,1 В каких странах платят самые высокие налоги в мире?. Инфографика.ру. Дата обращения: 26 октября 2023.

- ↑ Подоходный налог в разных странах мира.. Калькулятор. Дата обращения: 28 октября 2023.

Ссылки

Данная статья имеет статус «готовой». Это не говорит о качестве статьи, однако в ней уже в достаточной степени раскрыта основная тема. Если вы хотите улучшить статью — правьте смело! |

Данная статья имеет статус «проверенной». Это говорит о том, что статья была проверена экспертом |