Ипотека

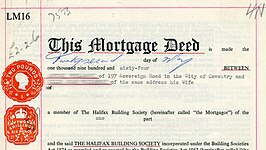

Ипоте́ка (др.-греч. ὑποθήκη — подпорка, подставка) — представляет собой долгосрочный целевой кредит, при котором приобретаемая недвижимость оформляется в залог банку до полного погашения займа. Данный вид кредитования регулируется Федеральным законом № 102-ФЗ «Об ипотеке (залоге недвижимости)» и предусматривает особый порядок регистрации залога в Едином государственном реестре недвижимости[1].

Происхождение

Термин «ипотека» происходит от древнегреческого слова hypotheke, что означает «подпорка» или «залог». До VI века до н. э. в Афинах, до реформ Солона, была введена особая форма обеспечения обязательств должника[2], при которой на земельном участке должника устанавливался столб с надписью о том, что эта земля обеспечивает долг. Первоначально ипотекой именовался также столб, который устанавливался на земле должника, а позже термин стал обозначать и сам залог. В Римской империи институт ипотеки получил юридическое оформление в классическом праве, где залог недвижимости стал одним из способов обеспечения исполнения обязательств.

Особенности

Ипотечный кредит характеризуется длительным сроком предоставления — от 1 года до 30 лет, что существенно снижает размер ежемесячных платежей. Банки предъявляют повышенные требования к заёмщикам: официальное трудоустройство, стабильный доход, положительная кредитная история[3]. Размер первоначального взноса обычно составляет от 15 % до 30 % стоимости приобретаемой недвижимости, а процентная ставка ниже, чем по потребительским кредитам, благодаря обеспечению в виде залога. Досрочное погашение ипотеки возможно без штрафных санкций согласно Федеральному закону «О потребительском кредите (займе)».

Ежемесячный платёж по ипотеке рассчитывается по формуле аннуитетного платежа:

А = К × (П/(1 - (1 + П)^(-n))), где А — ежемесячный платёж, К — сумма кредита, П — процентная ставка в месяц (годовая ставка / 12 / 100), n — количество месяцев.

По целевому назначению выделяют следующие виды ипотечных кредитов:

- Готовое жильё — для покупки квартир на вторичном рынке.

- Новостройка — финансирование приобретения строящегося жилья.

- Военная ипотека — специальная программа для военнослужащих.

- Семейная ипотека — льготная программа для семей с детьми.

- Сельская ипотека — кредитование покупки жилья в сельской местности.

- Рефинансирование — замена существующего ипотечного кредита новым на более выгодных условиях.

- Коммерческая ипотека — для приобретения нежилой недвижимости.

Ипотечный брокеридж

Ипотечный брокеридж представляет собой профессиональное посредничество между заёмщиком и банком при оформлении ипотечного кредита. Брокер[4] анализирует кредитную историю клиента, рассчитывает максимально возможную сумму кредита и подбирает оптимальные банковские программы с учётом индивидуальных особенностей заёмщика. В функции ипотечного брокера входит предварительная проверка документов, подготовка заявки в несколько банков одновременно, организация оценки недвижимости и согласование условий страхования. Профессиональные брокеры имеют прямые договоры с банками, что позволяет получать решения по заявкам в приоритетном порядке и оформлять ипотеку по специальным условиям с пониженными ставками. Вознаграждение брокера обычно составляет 0,5-2 % от суммы одобренного кредита либо фиксированную сумму за успешную сделку.

Ипотека в РФ

Государство реализует масштабные программы льготной ипотеки: «Семейная ипотека» под 6 % годовых, «Дальневосточная ипотека»[5] под 2 % годовых, «IT-ипотека» под 5 % годовых. Особенностью российского ипотечного рынка является обязательная регистрация договора в Росреестре и необходимость нотариального удостоверения сделок с долями недвижимости. Средний срок рассмотрения ипотечной заявки составляет 3-5 рабочих дней, а процесс оформления сделки занимает от 1 до 3 месяцев. Ключевой особенностью выступает эскроу-счёт при покупке новостройки — специальный счёт в банке, на котором замораживаются деньги дольщика до момента сдачи дома в эксплуатацию.

Примечания

- ↑ Федеральный закон "Об обеспечении единства измерений" от 26.06.2008 N 102-ФЗ (последняя редакция). Консультант. Дата обращения: 15 октября 2024.

- ↑ Руднева Е. Происхождение слова «ипотека». банки.ру (3 декабря 2015). Дата обращения: 30 июля 2024.

- ↑ Салихова А. М. Экономические аспекты развития бюро кредитных историй // Научно-методический электронный журнал «Концепт» : журнал. — 2016. — Т. 2, № 4. — С. 231—235.

- ↑ Широкина В. Р., Аминов М. А. Брокерские услуги как актуальный розничный продукт современных финансовых учреждений // Электронный научный журнал "Вектор экономики" : электронный журнал. — 2020. — № 5. — С. 1—15.

- ↑ Густова Н. Дальневосточная ипотека — 2024. Как получить кредит и на что потратить. РБК (17 января 2024). Дата обращения: 30 июля 2024.

Данная статья имеет статус «готовой». Это не говорит о качестве статьи, однако в ней уже в достаточной степени раскрыта основная тема. Если вы хотите улучшить статью — правьте смело! |